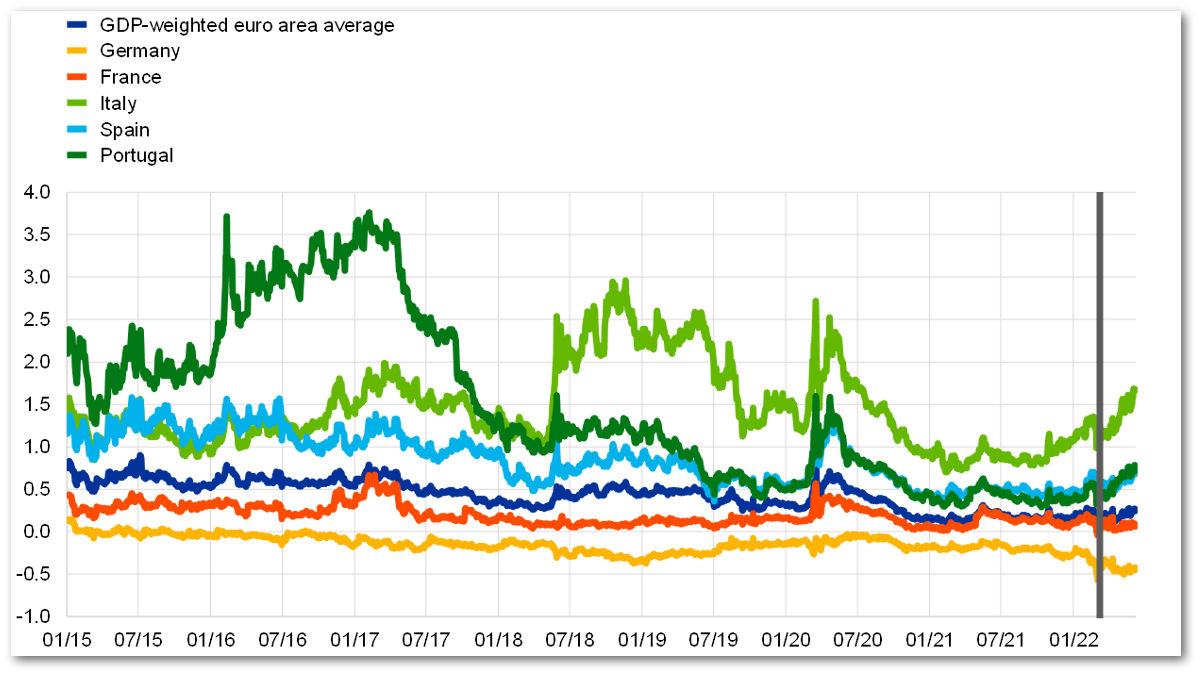

Solo qualche giorno fa il tasso di interesse sui titoli del debito pubblico italiano a 10 anni è schizzato sopra il 4 per cento dal livello dello 0,5 per cento in cui si trovava adagiato da tempo e il differenziale rispetto agli analoghi titoli tedeschi raggiungeva livelli che non si vedevano dall’inizio della pandemia. La Banca centrale europea aveva deciso nella sua riunione mensile all’inizio di giugno che per la prima volta dopo dieci anni avrebbe adottato un primo aumento dei tassi di interesse dello 0,25 per cento nella sua successiva riunione di luglio e altri aumenti avrebbero fatto seguito da settembre in avanti.

Il tasso di inflazione nell’area euro ha superato recentemente l’8 per cento su base annua e minaccia di rimanere su livelli elevati oltre il limite di medio termine del 2 per cento fissato dalla stessa Bce. Le cause vengono individuate nell’aumento dei prezzi dell’energia e dei generi alimentari, principalmente a causa della guerra in Ucraina. Anche i continui lockdown adottati in Cina per contrastare la pandemia continuano a stravolgere la catena delle forniture. La Bce stima inoltre che la ripresa economica dopo la pandemia sia forte, che il mercato del lavoro sia sostenuto, che le politiche fiscali siano espansive e che i risparmi accumulati durante la pandemia siano cospicui.

Un’inflazione “importata“

Questo scenario sembra essere quello di un insieme di economie dell’area euro in piena fase di surriscaldamento. Ma forse si tratta di un quadro che potrebbe essere dipinto a rappresentare l’economia americana; l’andamento di quella europea è un’altra storia. Sarà sufficiente che continuino i tagli alle forniture di gas da parte della Russia per far precipitare la maggior parte dei paesi dell’area euro in una forte recessione, stimata in circa -1,7 per cento dal +3,4 per cento atteso nel 2023.

Al di qua dell’oceano la ripresa post pandemica non è forte come negli Stati Uniti a causa delle debolezze di molti paesi anche importanti come la Francia. L’eurozona appare in realtà come un insieme di realtà diverse fra loro che in molti casi non hanno ancora recuperato il livello di prodotto interno lordo precedente all’inizio della pandemia; è difficile quindi descrivere l’inflazione in atto nel vecchio continente come la conseguenza di un eccesso di domanda interna. Non lo è sicuramente nel caso dell’Italia: nel nostro paese in particolare la disoccupazione rimane elevata, in un contesto in cui il tasso di attività (rapporto fra quanti lavorano effettivamente e il totale di coloro che sono in età da lavoro) è cronicamente ormai molto basso; stipendi e salari sono lungi dall’aver sperimentato incrementi e ristagnano sui livelli più bassi in Europa; non è in atto una rincorsa a spirale tra prezzi e salari. Le cause dell’inflazione dunque sembrano essere principalmente “importate” dall’esterno dei confini dell’area euro. Certamente influisce la difficoltà a reperire le necessarie forniture di materie prime, semilavorati e componenti (supply chain disruption): teniamo presente che la Cina è tornata ad effettuare draconiane politiche di chiusura per evitare il riespandersi della pandemia (il porto cinese di Shanghai, fra i più importanti al mondo, è praticamente chiuso). Inoltre, come è noto, la guerra in Ucraina ha fermato le esportazioni di prodotti alimentari dai due paesi in conflitto.

L’aumento dei tassi di interesse

La Bce ha anche annunciato la fine dal prossimo 1° luglio del piano di acquisto di titoli denominato App, dopo aver terminato a marzo anche il più importante piano di acquisti denominato Pepp. I mercati hanno reagito alle notizie con un aumento dei tassi di interesse sui titoli di debito: quelli tedeschi sono aumentati all’1,77 per cento e quelli italiani – come detto – oltre il 4 per cento partendo dallo 0,5 per cento (con lo spread a 240 punti). È stato necessario convocare una riunione di emergenza nel giro di alcuni giorni, durante la quale la presidente Christine Lagarde ha annunciato che la Bce sarebbe intervenuta per limitare l’allargarsi degli spread (differenza nei costi di indebitamento dei diversi paesi).

Per raggiungere lo scopo (definito come «preventing fragmentation risks in the euro area») sarebbe stato messo a punto uno strumento ad hoc. È stato lasciato immaginare che l’incasso della quota capitale dei titoli in scadenza avrebbe potuto essere reinvestita in titoli di altri Stati, che presentassero spread eccessivi, almeno fino al punto da consentire la sostenibilità del monte interessi nei bilanci pubblici («In the event of renewed market fragmentation related to the pandemic, Pepp reinvestments can be adjusted flexibly across time, asset classes and jurisdictions at any time»). Questo ha sicuramente impedito che gli interessi sui Btp potessero raggiunger il 5 o il 6 per cento nel giro di alcune settimane, se non di alcuni giorni. I dettagli di tale piano non sono stati rivelati.

L’ipocrisia del Pepp e il cambio di passo

Un simile passo rappresenterebbe un cambio radicale nella politica monetaria. Il piano di acquisto Pepp infatti presentava come caratteristica quella di effettuare acquisti di titoli di Stato dei paesi membri rispettando le percentuali di partecipazione di ciascuno al capitale della Bce, cioè in sostanza in base al peso delle varie rispettive economie. Quel criterio fu imposto dalla Germania e dai paesi suoi satelliti, per dare la parvenza di non aiutare nessuno in base alle sue necessità. Le conseguenze sono state terribili: la maggior parte della liquidità messa a disposizione dalla Bce è stata usata per acquistare titoli tedeschi, che ne avevano solo in parte bisogno durante la pandemia. In questo modo si è creata una domanda aggiuntiva di Bund che ne ha depresso oltre modo i rendimenti, portandoli stabilmente in territorio molto negativo.

Se lo Stato tedesco ne ha guadagnato una riduzione del debito pubblico (restituendo alla scadenza meno di quanto aveva incassato al momento dell’emissione), è pur vero che i risparmiatori tedeschi sono stati penalizzati da rendimenti negativi, scatenando lamentele a non finire. Se ne è avvantaggiata invero la Francia, il cui debito pubblico ha ormai raggiunto i 3.000 miliardi di euro e rappresenta il 115 per cento del Pil. Ora l’ipocrisia è giunta al termine. La Bce deve decidere se fare veramente la banca centrale, intervenendo selettivamente sul mercato al fine di frenare la speculazione o il panico finanziario, anche se potrà essere accusata di spingersi oltre il proprio mandato.