L’atteggiamento bifronte della Bce

Lo scorso 29 gennaio la Bce ha comunicato che nel mese di dicembre la massa monetaria M3 dei paesi dell’Area Euro è cresciuta al 12,3% su base annua (rispetto all’11,0% in novembre). M3 è un indicatore particolarmente utilizzato in macroeconomia perché include tutti gli strumenti liquidi: denaro circolante, depositi a vista e a scadenza fissa, pronti contro termine, titoli a breve e quelli con scadenza fino a due anni, M1 comprende solo le prime due voci: denaro e depositi a vista. Detta crescita è legata in primo luogo agli acquisti di “attivi” da parte della Bce, che stanno spingendo al ribasso i tassi di interesse nell’Area Euro.

Il grafico sopra esposto rende evidente l’incremento del tasso di variazione percentuale della liquidità conseguente all’azione della Bce nel 2020 rispetto agli anni precedenti e come questa percentuale di incremento sia cresciuta mensilmente da agosto a dicembre.

La continuazione dell’atteggiamento espansivo della politica monetaria è stato confermato da Christine Lagarde nella sua conferenza stampa del 21 gennaio al termine del Consiglio Direttivo:

- Tassi di interesse chiave della Bce inalterati;

- Continuazione degli acquisti sulla base del Programma per l’Emergenza Pandemica (Pepp) per un totale di 1.850 miliardi di euro estendibile fino alla fine della crisi determinata dal coronavirus, con reinvestimento degli incassi dei titoli che vengono a scadenza, fino alla fine del 2023;

- Promessa di continuare a provvedere amplia liquidità attraverso le operazioni di rifinanziamento a lungo termine (Tltro III), intese come un attrattivo supporto alle banche, affinché prestino denaro alle imprese e alle famiglie;

Nella seconda parte della conferenza Lagarde non ha potuto non evidenziare la accresciuta propensione a detenere depositi liquidi da parte sia delle imprese non finanziarie sia delle famiglie.

Le imprese finanziarie hanno invece preso a prestito in abbondanza, alimentando una salita continua dei corsi dei titoli nelle varie borse. Molti analisti affermano non da oggi che ci troveremmo di fronte ad una bolla speculativa, destinata a scoppiare in un futuro indeterminato.

Lagarde è costretta ad ammettere che procedono in maniera stentata i prestiti a imprese non finanziarie e a famiglie («The monthly lending flow to non-financial corporations remained very modest in November, continuing the pattern observed since the end of the summer … The annual growth rate of loans to households remained broadly stable»). La conclusione è che la liquidità generata dalla banca centrale stenta a trasmettersi a chi più ne ha bisogno: imprese e famiglie. Una spiegazione viene subito fornita: i criteri di concessione dei prestiti e delle linee di credito continuano ad essere resi più restrittivi («credit standards continued to tighten»).

Solo due giorni prima la Bce aveva pubblicato uno studio sulla attività di prestiti da parte delle banche (January 2021 euro area bank lending survey). In esso si riconosce che le linee guida interne delle banche o i criteri di approvazione dei prestiti evidenziano restrizioni in tutte le categorie di prestiti («the actual terms and conditions agreed in loan contracts – tightened in the fourth quarter for new loans to enterprises, with more stringent collateral requirements and wider loan margins, especially for riskier loans. For loans to households for house purchase, banks’ overall terms and conditions also tightened …»).

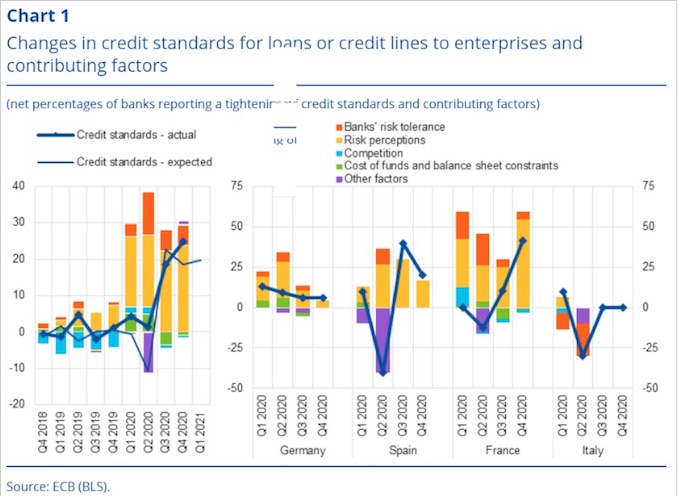

Il grafico mette in evidenza le percentuali delle banche che hanno riportato una restrizione dei criteri di concessione dei prestiti e che la situazione a consuntivo è peggiore di quella attesa. È evidente dalla lettura del grafico che negli ultimi due trimestri del 2020 è cresciuta fino al 20-25% la percentuale delle banche che ammettono un peggioramento delle condizioni a cui vengono erogati i prestiti.

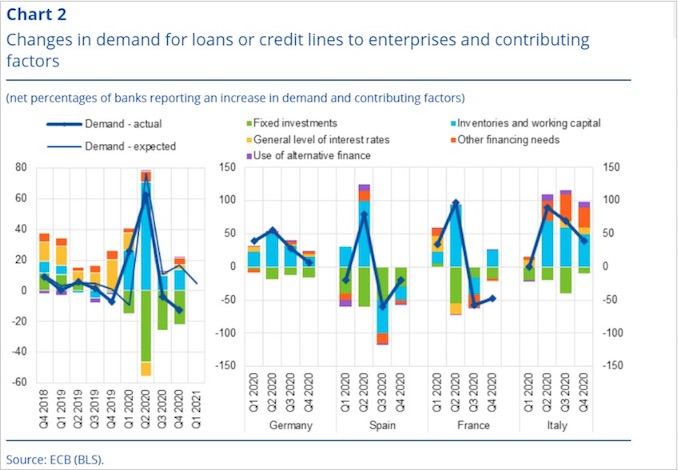

Il secondo grafico spiega che la percentuale delle banche che hanno riferito circa cambiamenti nella domanda di prestiti è diventata negativa nel terzo e quarto trimestre del 2020. In detti trimestri le banche hanno incominciato a sentire il fiato sul collo degli organi europei di supervisione dell’attività bancaria, la cui azione ha continuato ad avere un effetto restrittivo sui loro standard creditizi in tutte le categorie di prestiti («supervisory or regulatory action continued to have a net tightening impact on their credit standards across all loan categories»).

In particolare le banche dell’Area Euro riferiscono che la nuova disciplina europea in tema di crediti deteriorati (entrata in vigore il primo gennaio 2021 nonostante tutte le proteste insorte) ha avuto un effetto restrittivo sulla concessione di prestiti alla clientela già nella seconda parte dell’anno 2020.

Norme troppo restrittive emesse dalla Autorità Europea di vigilanza del settore bancario (Eba, European Banking Authority, che fa parte della Bce), rischiano di spingere verso il default un numero rilevantissimo di imprese europee ed italiane in particolare (oltre centomila?), comunque sane, impedendo loro l’accesso al credito.

È come se ci trovassimo in presenza di una Bce bifronte: da una parte inonda il mercato di liquidità, riuscendo ad alleviare le difficoltà in cui si trovano i bilanci degli stati membri dell’Area Euro; dall’altro toglie l’ossigeno del credito ad imprese sane, messe temporaneamente in difficoltà dalla pandemia.

Foto Ansa

0 commenti

Non ci sono ancora commenti.

I commenti sono aperti solo per gli utenti registrati. Abbonati subito per commentare!